Inviato da RivistaInternaz... il

La borghesia si è molto spaventata. Da agosto ad ottobre, un vero vento di panico ha soffiato sull'economia mondiale. A confermarlo ci sono le clamorose dichiarazioni di politici ed economisti: “Sull’orlo del baratro”, “Una Pearl Harbor economica”, “Uno tsunami che si avvicina”, “Un 11 Settembre della finanza”[1]... all’appello manca solo il riferimento al Titanic!

Bisogna dire che le più grandi banche del pianeta stavano per fallire l’una dopo l’altra e che le Borse affondavano perdendo 32.000 miliardi di dollari dall’inizio di gennaio 2008, vale a dire l’equivalente di due anni della produzione totale degli Stati Uniti. La Borsa islandese è crollata del 94 % e quella di Mosca del 71%!

Alla fine la borghesia, passando da un piano di “salvataggio” ad un piano di “rilancio”, è riuscita ad evitare la paralisi totale dell’economia. Questo significa forse che il peggio è dietro di noi? Certamente no! La recessione nella quale siamo appena entrati si presenta come la più devastante dalla Grande Depressione del 1929.

Gli economisti lo confessano chiaramente: l’attuale “congiuntura” è “la più difficile da parecchi decenni”, ha annunciato il 4 agosto HSBC, la “più grande banca del mondo”[2]. “Siamo di fronte ad uno dei climi economici e di politica monetaria più difficili mai visti” ha rilanciato il presidente della Banca Federale Americana (FED) il 22 agosto[3].

Del resto la stampa internazionale non si è ingannata, paragonando continuamente il periodo attuale al marasma economico degli anni 1930, come nel caso della copertina del Time che annunciava “The New Hard Times”, i nuovi tempi duri, su una foto di operai del 1929 che andavano a mangiare una zuppa calda alla mensa popolare. Ed infatti, tali scene si ripetono di nuovo: le associazioni di carità che distribuiscono pasti sono strapiene, mentre in numerosi paesi, file di attesa di parecchie centinaia di lavoratori disoccupati si formano ogni giorno davanti agli appositi uffici per cercare un lavoro.

E che dire dell’intervento teletrasmesso il 24 settembre 2008 di George W. Bush, Presidente degli Stati Uniti: “Noi siamo nel mezzo di una grave crisi finanziaria (...) tutta la nostra economia è in pericolo. (...) Settori chiave del sistema finanziario degli Stati Uniti rischiano di crollare. (...) l’America potrebbe sprofondare nel panico finanziario, e noi assisteremmo ad uno scenario desolante. Nuove banche fallirebbero. (...) Il mercato borsistico crollerebbe ancora di più, e ciò ridurrebbe il valore del vostro conto pensione. Il valore della vostra casa cadrebbe. I pignoramenti si moltiplicherebbero. (...) Numerose imprese dovrebbero chiudere i battenti, e milioni di americani perderebbero il loro impiego. (…) Alla fine, il nostro paese potrebbe affondare in una lunga e dolorosa recessione”.

Ebbene, questo “scenario desolante” di una “lunga e dolorosa recessione” si sta realizzando, toccando non solo “il popolo americano” ma gli operai del mondo intero!

Una brutale recessione …

Dall’ormai celebre “crisi dei subprimes” dell’estate 2007, le cattive notizie economiche non smettono di susseguirsi, giorno dopo giorno.

L’ecatombe del settore bancario per il solo anno 2008 è impressionante. Hanno dovuto essere ricomprati da un concorrente, recuperati da una banca centrale o semplicemente nazionalizzati: Northern Rock, l’ottava banca inglese, Bear Stearns, (la quinta banca di Wall Street), Freddie Mac e Fannie Mae (due organismi di rifinanziamento ipotecario americano che incidono per circa 850 miliardi di dollari), Merrill Lynch, (altro fiore all’occhiello americano), HBOS (seconda banca di Scozia), AIG (American International Group, uno dei più grandi istituti assicurativi mondiali) e Dexia (organismo finanziario del lussemburghese, belga e francese). Fallimenti clamorosi e storici hanno anche contrassegnato quest’anno di crisi. A luglio, Indymac, uno dei più grossi istituti ipotecari americani, è stato posto sotto tutela delle autorità federali. Era allora il più importante istituto bancario a fallire negli Stati Uniti negli ultimi ventiquattro anni! Ma questo record non è durato a lungo. Qualche giorno più tardi la quarta banca americana, Lehman Brothers, dichiara anch’essa fallimento. Il totale dei suoi debiti raggiunge i 613 miliardi di dollari. Record battuto! Il più clamoroso fallimento di una banca americana fino ad allora, quello della Continental Illinois del 1984, si era giocato una somma sedici volte più modesta (40 miliardi di dollari). Solo dopo due settimane, nuovo record! È la volta della Washington Mutual (WaMu), la più importante cassa di risparmio degli Stati Uniti.

Dopo questa specie di infarto di ciò che costituisce il cuore stesso del capitalismo - il settore bancario - oggi è la salute dell’insieme del corpo che vacilla e deperisce; “l’economia reale” è a sua volta brutalmente colpita. Secondo l’Ufficio nazionale della ricerca economica (NBER), gli Stati Uniti sono ufficialmente in recessione dal dicembre 2007. Nouriel Roubini, l’economista attualmente più rispettato a Wall Street, pensa anche che una contrazione dell’attività dell’economia americana dell’ordine del 5 % nel 2009 e ancora del 5 % nel 2010 sia probabile[4]! Noi non possiamo sapere se ciò accadrà, ma il semplice fatto che uno degli economisti più rinomati del pianeta possa considerare un tale scenario catastrofico rivela la reale inquietudine della borghesia. L’organizzazione per la cooperazione e lo sviluppo economico (OCSE) prevede che tutta l’Unione Europea entrerà in recessione nel 2009. Per la Germania, la Deutsche Bank prevede una riduzione del PIL che può arrivare fino al 4%[5]! Per avere un’idea dell’ampiezza di una tale recessione, bisogna sapere che il peggiore anno dalla seconda guerra mondiale era stato il 1975, quando il PIL tedesco era diminuito “solamente” dello 0,9%. Nessun continente viene risparmiato. Il Giappone è già in recessione e la stessa Cina, questo “Eldorado capitalista”, non sfugge a questo rallentamento brutale. Risultato: la domanda è crollata ad un punto tale che tutti i prezzi, ivi compreso il petrolio, sono in caduta. In breve, l’economia mondiale va a rotoli.

... e un’ondata di povertà senza precedenti dagli anni 1930

La prima vittima di questa crisi è evidentemente il proletariato. Negli Stati Uniti, il degrado delle condizioni di vita è particolarmente spettacolare. Dall’estate 2007, 2,8 milioni di lavoratori, non potendo rimborsare i loro crediti, si sono ritrovati in mezzo ad una strada. Secondo l’Associazione dei banchieri ipotecari, MBA, oggi, potenzialmente, quasi uno su dieci dei mutuatari immobiliari americani è minacciato di sfratto. E questo fenomeno comincia a colpire anche l’Europa, in particolare la Spagna e la Gran Bretagna.

Anche i licenziamenti si moltiplicano. In Giappone, la Sony ha annunciato un piano senza precedenti di 16.000 licenziamenti di cui 8.000 salariati a contratto a tempo indeterminato (CDI). Questo gruppo emblematico dell’industria giapponese non aveva mai licenziato impiegati con CDI. Il settore edile, con la crisi immobiliare, va a rilento. Il settore dell’edilizia e dei lavori pubblici in Spagna si aspetta di perdere 900.000 impieghi da ora al 2010! Per le banche, è un vero gioco al massacro. Citigroup, una delle più grandi banche del mondo, si appresta a sopprimere 50.000 posti di lavoro dopo che, dall’inizio del 2008, ne ha già eliminato 23.000! Nel 2008, solo in questo settore, sono stati soppressi negli Stati Uniti ed in Gran Bretagna 260000 impieghi. Ora, un impiego nella finanza genera in media quattro impieghi diretti. Il crollo degli organismi finanziari significa dunque la disoccupazione per centinaia di migliaia di famiglie operaie. Altro settore particolarmente toccato è quello dell’automobile. Quest’autunno le vendite di veicoli sono crollate dovunque per oltre il 30%. Renault, primo costruttore francese, ha praticamente fermato la sua produzione da metà novembre; dalle sue fabbriche non esce più un’automobile e i suoi impianti girano già da mesi al 54% delle loro capacità. Toyota, nelle sue officine in Giappone, sta per sopprimere 3.000 impieghi temporanei su 6.000 (il 50%!). Ma, ancora una volta, è dagli Stati Uniti che giungono le notizie più allarmanti: le famose Big Three di Detroit (Generale Motors, Ford e Chrysler) sono sull’orlo del fallimento. La copertura di 15 miliardi di dollari versati dallo Stato americano non basterà a portarle fuori dai guai in maniera durevole[6] (le Big Three del resto avevano chiesto almeno 34 miliardi). Delle ristrutturazioni massicce avranno luogo necessariamente nei mesi a venire. Sono minacciati dai 2,3 a 3 milioni di impieghi. E qui, gli operai licenziati, insieme al loro impiego, perderanno anche l’assicurazione contro le malattie e la pensione!

L’inesorabile conseguenza di questa distruzione massiccia di impieghi è evidentemente l’esplosione della disoccupazione. In Irlanda, il “modello economico dell’ultimo decennio”, il numero di disoccupati è più che raddoppiato in un anno, e ciò rappresenta il più forte rialzo mai registrato! La Spagna chiude l’anno con 3,13 milioni di disoccupati, circa 1 milione in più rispetto al 2007[7]. Negli Stati Uniti, 2,6 milioni di impieghi sono stati cancellati nel 2008, cosa mai vista dal 1945[8]. Il fine anno è stato particolarmente disastroso con più di 1,1 milioni di posti persi tra novembre e dicembre. A questo ritmo, potrebbero aversi ancora 3 o 4 milioni di disoccupati in più da qui all’inizio dell’estate 2009.

E per gli scampati, quelli che vedono licenziati i loro colleghi, l’avvenire è “lavorare molto più per guadagnare molto meno”[9]. Così, secondo l’ultimo rapporto dell’Ufficio Internazionale del Lavoro (BIT), intitolato “Rapporto mondiale sui salari 2008/09”, “Per 1,5 miliardi di salariati nel mondo, si profilano tempi difficili”, “la crisi economica mondiale dovrebbe determinare dolorosi tagli di salari”.

Inevitabilmente, il risultato atteso da tutti questi attacchi è un innalzamento considerevole della miseria. Dall’Europa agli Stati Uniti, tutte le associazioni caritatevoli hanno constatato in questi ultimi mesi un aumento di almeno il 10 % di affluenza alla mensa popolare. Quest’ondata di povertà significa che alloggiare, curarsi e nutrirsi diventa sempre più difficile. Ciò significa anche per i giovani di oggi che questo mondo capitalista non ha più avvenire da offrire loro!

Come la borghesia spiega questa crisi

I meccanismi economici che hanno generato l’attuale recessione cominciano ad essere relativamente conosciuti. La televisione ci ha propinato servizi che rivelano, secondo loro, tutte i retroscena del problema. Per semplificare, per anni, il consumo delle “famiglie americane” (detto diversamente, delle famiglie operaie) è stato sostenuto artificialmente da ogni sorta di credito, in particolare, un credito dal successo fulmineo: i mutui ipotecari a rischio o “subprimes”. Le banche, le istituzioni finanziarie, i fondi di pensione … tutti prestavano senza preoccuparsi della capacità reale di questi operai di rimborsare (da cui “a rischio”) purché avessero un bene immobiliare (da cui “ipotecario”). Nella peggiore delle ipotesi, pensavano, sarebbero stati risarciti dalla vendita delle case pignorate dei debitori che non fossero riusciti a sdebitarsi. Si è determinato allora un effetto a valanga: più gli operai chiedevano prestiti - principalmente per acquistare casa - più l’immobiliare si quotava; più l’immobiliare si quotava, più gli operai potevano chiedere prestiti. Tutti gli speculatori del pianeta sono allora entrati in ballo: anch’essi si sono messi ad acquistare case per rivenderle poi ad un prezzo maggiore e, soprattutto, si sono venduti gli uni con gli altri questi famosi subprimes attraverso le “titolarizzazione” (cioè la trasformazione dei crediti in valori mobiliari scambiabili sul mercato mondiale come le altre azioni ed obbligazioni). In un decennio, la bolla speculativa è diventata enorme; tutte le istituzioni finanziarie del pianeta hanno realizzato questo tipo di operazione a livello di migliaia di miliardi di dollari. In altre parole, famiglie che si sapevano come insolvibili sono diventate le galline dalle uova d’oro dell’economia mondiale.

Evidentemente, l’economia reale ha finito per ricordare a tutto questo bel mondo la dura realtà. Nella “vita reale”, tutti questi operai super indebitati hanno dovuto fare i conti anche con l’innalzamento del costo della vita ed il blocco dei salari, i licenziamenti, la riduzione dei sussidi di disoccupazione … In una parola, si sono impoveriti così tanto che una parte sempre più numerosa di loro effettivamente non è riuscita a fare fronte alle scadenze del loro prestito. I capitalisti hanno allora cacciato con la forza i cattivi pagatori per rivendere i beni immobiliari … ma le case messe in vendita sono state così numerose[10] che i prezzi hanno cominciato a calare e … patatrac ... sotto il sole estivo del 2007, la grossa palla di neve si è sciolta di colpo! Le banche si sono ritrovate con centinaia di migliaia di debitori insolvibili ed altrettante case che non valevano più niente. Ecco il fallimento, il crac.

Così riassunto, tutto ciò può sembrare assurdo. Prestare a persone che non hanno i mezzi per rimborsare va contro il buonsenso capitalista. E tuttavia, l’economia mondiale ha basato l’essenziale della sua crescita dell’ultimo decennio su un’azione così fumosa. La domanda è dunque perché? Perché una tale follia? La risposta data dai giornalisti, dai politici, dagli economisti è semplice ed unanime: è colpa degli speculatori! È colpa della cupidigia dei “padroni mascalzoni”! È colpa dei “banchieri irresponsabili”! Oggi, tutto riprendono in coro il ritornello tradizionale della sinistra e dell’estrema sinistra del capitale sulle malefatte della “dérégulation” e del “neo-liberismo” (una specie di liberismo senza freni) e reclamano un ritorno dello Stato… ciò che del resto rivela la vera natura dei propositi “anti-capitalisti” della sinistra e dell’estrema sinistra del capitale. Così, Sarkozy proclama che “il capitalismo deve rifondarsi su delle basi etiche”. La Signora Merkel insulta gli speculatori. Zapatero punta il dito accusatore sui “fondamentalisti del mercato”. E Chavez, l’illustre paladino del “socialismo del XXI secolo”, commenta le misure di nazionalizzazione di urgenza prese da Bush dicendo: “Il compagno Bush sta prendendo delle misure tipiche del compagno Lenin”[11]. Tutti ci dicono che oggi la speranza è riposta in un “altro capitalismo”, più umano, più morale … più statalista!

Menzogne! Tutto ciò che esce dalla bocca di questi politici è falso, a cominciare dalla loro pretesa spiegazione della recessione.

L’attuale catastrofe economica è il frutto di cento anni di decadenza

In realtà, è lo stesso Stato che, per primo, ha organizzato questo indebitamento generalizzato delle case. Per sostenere artificialmente l’economia, gli Stati hanno aperto tutte le porte del credito riducendo i tassi d’interesse delle banche centrali. Queste banche di Stato, concedendo prestiti a basso costo, talvolta a meno dell’1%, hanno permesso al denaro di scorrere a cascate. L’indebitamento mondiale è stato dunque il risultato di una scelta deliberata della borghesia e non di una qualsiasi “dérégulation”. Come comprendere altrimenti la dichiarazione di Bush all’indomani dell’11 settembre 2001 quando, di fronte ad un inizio di recessione, ha lanciato un appello agli operai: “Siate dei buoni patrioti, consumate”. Il Presidente americano lanciava in tal modo un messaggio chiaro a tutta la sfera finanziaria: moltiplicate i crediti per il consumo altrimenti l’economia nazionale crollerà![12]

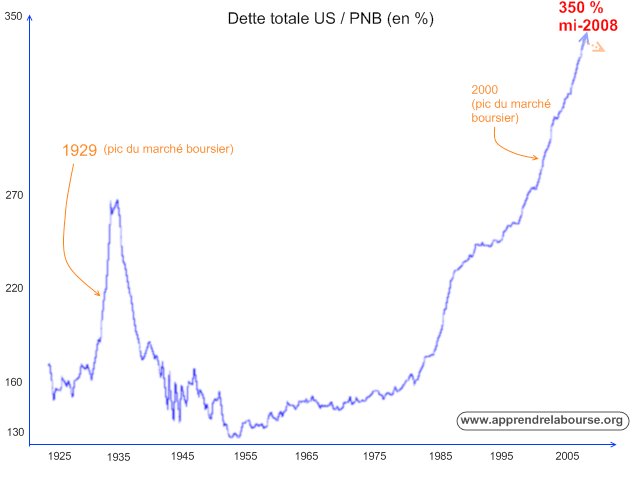

In verità, sono decenni che il capitalismo sopravvive in questo modo, a credito. Il grafico della figura 1[13], che rappresenta l’evoluzione del debito totale americano dal 1920 - e cioè il debito dello Stato, delle imprese e delle famiglie - parla da solo. Per comprendere l’origine di questo fenomeno ed andare al di là della spiegazione semplicistica e fraudolenta della “follia dei banchieri, degli speculatori e dei padroni”, bisogna penetrare “nel grande segreto della società moderna”: “la produzione di plusvalore”[14], secondo i termini di Marx.

Il capitalismo porta in sé, da sempre, un tipo di malattia congenita: produce una tossina in abbondanza che il suo organismo non riesce ad eliminare, la “sovrapproduzione”. In effetti, esso produce più merci di quante il suo mercato riesca ad assimilare. Perché? Facciamo un esempio completamente teorico: un operaio che lavora su una catena di montaggio o dietro un computer e che, alla fine del mese, è pagato 800 euro. In effetti, egli ha prodotto non per l’equivalente di 800 euro - che è quello che lui riceve - ma per il valore di 1200 euro. Ha effettuato un lavoro non pagato o, detto diversamente, un plus-valore. Che fa il capitalista dei 400 euro che ha rubato all’operaio (sempre che riesca a vendere la merce)? Ne mette una parte nella sua tasca, ammettiamo 150 euro, e i 250 euro che restano li reinveste nel capitale della sua impresa, spesso sotto forma d’acquisto di macchine più moderne, ecc. Ma perché il capitalista si comporta in questo modo? Perché non ha la scelta. Il capitalismo è un sistema concorrenziale, bisogna vendere i prodotti meno cari del vicino che fabbrica lo stesso tipo di prodotti. Di conseguenza il padrone è costretto non solo ad abbassare i costi della sua produzione, e cioè i salari[15], ma anche ad utilizzare una parte crescente del lavoro non pagato per reinvestirlo prioritariamente in macchine a prestazioni migliori[16] per aumentare la produttività. Se non lo facesse, non potrebbe modernizzarsi e, prima o dopo, i suoi concorrenti - che invece lo avessero fatto - venderebbero a minor prezzo imponendosi sul mercato. Il sistema capitalista è dunque minato da un fenomeno contraddittorio: non retribuendo gli operai con l’equivalente di ciò che hanno effettivamente fornito come lavoro e costringendo i padroni a rinunciare al consumo di una gran parte del profitto così estorto, il sistema produce più valore di quanto ne possa distribuire. Mai, dunque, né gli operai né i capitalisti insieme potranno da soli assorbire tutte le merci prodotte. Chi potrà consumare questo surplus di merci? Questo sistema deve trovare necessariamente nuovi sbocchi all’infuori del contesto della produzione capitalista, ossia quelli che si chiamano mercati extra-capitalisti (ovvero in quei settori sociali che non funzionano in modo capitalista).

È perciò che, nel 18° secolo e soprattutto nel 19°, il capitalismo è partito alla conquista del mondo: doveva trovare continuamente dei nuovi mercati, dei nuovi sbocchi, in Asia, in Africa, in Sud America, per realizzare profitto vendendo le sue merci in esubero, per evitare di assistere alla paralisi della sua economia. E, d’altra parte, è sistematicamente questo che avveniva quando non riusciva abbastanza rapidamente ad ottenere nuove conquiste. Il Manifesto comunista del 1848 di Marx-Engels fa una descrizione magistrale di questo tipo di crisi: “Nelle crisi scoppia una epidemia sociale che in tutte le epoche anteriori sarebbe apparsa un assurdo: l’epidemia della sovrapproduzione. La società si trova all’improvviso ricondotta ad uno stato di momentanea barbarie; sembra che una carestia, una guerra generale di sterminio le abbiano tagliato tutti i mezzi di sussistenza; l’industria, il commercio sembrano distrutti. E perché? Perché la società possiede troppa civiltà, troppi mezzi di sussistenza, troppa industria, troppo commercio”. In quest’epoca, tuttavia, poiché il capitalismo era in piena crescita, poteva giustamente conquistare nuovi territori, ogni crisi lasciava in seguito il posto ad un nuovo periodo di prosperità. “Il bisogno di uno smercio sempre più esteso per i suoi prodotti sospinge la borghesia a percorrere tutto il globo terrestre. Dappertutto deve annidarsi, dappertutto deve costruire le sue basi, dappertutto deve creare relazioni (...) I bassi prezzi delle sue merci sono l’artiglieria pesante con la quale essa spiana tutte le muraglie cinesi, con la quale costringe alla capitolazione la più tenace xenofobia dei barbari. Costringe tutte le nazioni ad adottare il sistema di produzione della borghesia, se non vogliono andare in rovina, le costringe ad introdurre in casa loro la cosiddetta civiltà, cioè a diventare borghesi. In una parola, essa si crea un mondo a propria immagine e somiglianza.” (Il Manifesto). Ma già in quel momento, Marx percepiva in queste crisi periodiche qualche cosa di più di un semplice ciclo eterno che finirebbe sempre in prosperità. Lui ci vedeva l’espressione delle contraddizioni profonde che minano il capitalismo. “Con quale mezzo la borghesia supera la crisi? Da un lato, con la distruzione coatta di una massa di forze produttive; dall’altro, con la conquista di nuovi mercati e con lo sfruttamento più intenso dei vecchi. Dunque, con quali mezzi? Mediante la preparazione di crisi più generali e più violente e la diminuzione dei mezzi per prevenire le crisi stesse.” (idem). Ancora, in Lavoro Salariato e Capitale Marx aggiunge: “nella misura in cui la massa della produzione, cioè il bisogno di estesi mercati, diventa più grande, il mercato mondiale sempre più si contrae, i nuovi mercati da sfruttare si fanno sempre più rari, poiché ogni crisi precedente ha già conquistato al commercio mondiale un mercato fino ad allora non conquistato o sfruttato dal commercio soltanto in modo superficiale”.

Durante tutto il 18° ed il 19° secolo, le principali potenze capitaliste si lanciano in una vera corsa alla conquista del mondo; si dividono progressivamente il pianeta in colonie e formano veri imperi. Ogni tanto, si ritrovano faccia a faccia a mettere gli occhi sullo stesso territorio, e allora scoppia una breve guerra, e lo sconfitto parte rapidamente per trovare un altro angolo della terra da conquistare. Ma all’inizio del 20° secolo, le grandi potenze si sono ormai diviso il dominio di tutto il mondo, per loro quindi non è più il tempo di correre in Africa, in Asia o in America, ma di impegnarsi in una guerra spietata per difendere le loro aree di influenza ed impossessarsi, a forza di cannoni, di quelle dei loro concorrenti imperialisti. A questo punto si tratta di una vera questione di sopravvivenza per le nazioni capitaliste che devono scaricare imperativamente la loro sovrapproduzione sui mercati non capitalisti (ormai esauriti). Non è un caso che sia proprio la Germania che, avendo pochissime colonie, si mostra la più aggressiva e che, nel 1914, scatena la Prima Guerra mondiale. Questa carneficina provocò più di 11 milioni di morti, orribili sofferenze e causò un trauma morale e psicologico ad intere generazioni. Questo orrore annuncia l’entrata in una nuova epoca, l’epoca più barbara della storia. Da allora, il capitalismo, avendo raggiunto il suo apogeo, entra nel suo periodo di decadenza. Il crac del 1929 ne sarà una chiara conferma.

E tuttavia, dopo più di cent’anni di lenta agonia, questo sistema è sempre in piedi, barcollante, malmesso, ma in piedi. Come fa a sopravvivere? Come mai il suo organismo non è ancora totalmente paralizzato dalla tossina della sovrapproduzione? È qui che il ricorso all’indebitamento entra in gioco. L’economia mondiale è riuscita ad evitare un crollo clamoroso ricorrendovi sempre più massicciamente.

Come mostra la figura 1, fin dall’inizio del 20° secolo, il debito totale americano è fuori controllo per esplodere letteralmente negli anni ‘20. Le famiglie, le imprese e le banche crollano sotto i debiti. E la caduta brutale della curva dell’indebitamento negli anni ‘30 e ‘40 è in realtà ingannevole. Infatti, la grande Depressione degli anni 1930 rappresenta la prima grande crisi economica della decadenza. La borghesia non era ancora preparata ad un tale shock. Innanzitutto non reagisce, se non male. Chiudendo le sue frontiere (protezionismo) accentuò la sovrapproduzione, la tossina provocò delle devastazioni. Tra il 1929 ed il 1933, la produzione industriale americana crollò della metà[17]; la disoccupazione colpì 13 milioni di operai e si sviluppò una miseria senza precedenti, due milioni di americani si ritrovarono senza riparo[18]. In un primo tempo, il governo non intervenne a favore del settore finanziario: delle 29.000 banche censite nel 1921, non resteranno più di 12.000 alla fine del mese di marzo 1933, e questa ecatombe proseguirà ancora fino al 1939[19]. Tutti questi fallimenti sono sinonimi della scomparsa pura e semplice di montagne di debiti[20]. Per contro, ciò che non appare su questo grafico, è la crescita dell’indebitamento pubblico. Dopo quattro anni di attendismo, alla fine lo Stato americano prese delle misure: il New Deal di Roosevelt. E in che cosa consisté questo piano di cui si parla tanto oggigiorno? Si trattò di una politica di grande lavori basati su … un ricorso massiccio ed inedito all’indebitamento statale (da 17 miliardi nel 1929, il debito pubblico passò a 40 miliardi nel 1939[21]).

In seguito, la borghesia ha tratto le lezioni da questa disavventura. Alla fine della Seconda Guerra mondiale, organizzò a livello internazionale delle istituzioni monetarie e finanziarie (attraverso la conferenza di Bretton Woods) e, soprattutto, regolò il ricorso al credito. Così, dopo avere raggiunto un livello minimo nel 1953-1954 e malgrado la breve tregua degli anni 1950 e 1960[22], il debito totale americano ricominciò lentamente ma inesorabilmente ad aumentare fin dalla metà degli anni 1950. E quando la crisi fece il suo grande ritorno nel 1967, la classe dominante non aspettò questa volta quattro anni per reagire. Immediatamente, ricorse ai crediti. Infatti, questi ultimi quaranta anni possono in effetti riassumersi in una successione di crisi ed in un innalzamento esponenziale del debito mondiale. Negli Stati Uniti, ufficialmente si sono avute recessioni nel 1969, 1973, 1980, 1981, 1990 e 2001[23]. La soluzione utilizzata dalla borghesia americana per fare fronte ogni volta a queste difficoltà è nettamente visibile sul grafico: la pendenza dell’indebitamento si accentua notevolmente a partire dal 1973 e smisuratamente a partire dagli anni 1990. Tutte le borghesie del mondo hanno agito allo stesso modo.

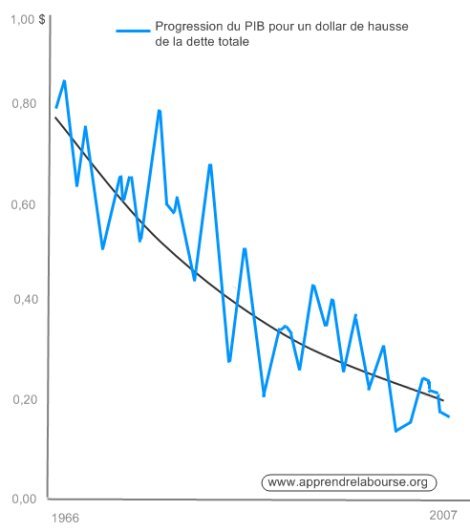

Ma l’indebitamento non è una soluzione magica. La figura 2[24] mostra che, dal 1966, l’indebitamento è sempre meno efficace per generare crescita[25]. Si tratta di un circolo vizioso: i capitalisti producono più merci rispetto alle possibilità del mercato di assorbirle normalmente; poi, il credito crea un mercato artificiale; i capitalisti vendono dunque le loro merci e reinvestono così il loro profitto nella produzione e dunque … punto e da capo, occorrono nuovi crediti per vendere nuove merci. Qui non solo i debiti si accumulano ma, ad ogni nuovo ciclo, i nuovi debiti devono essere sempre più importanti per mantenere un tasso di crescita identico (poiché la produzione si è allargata). Inoltre, una parte sempre più grande dei crediti non è iniettata mai nel circuito della produzione ma sparisce subito, inghiottita dal baratro dei deficit. In effetti, le famiglie super indebitate contraggono spesso un nuovo prestito per rimborsare i loro debiti più vecchi. Gli Stati, le imprese e le banche funzionano allo stesso modo. Infine, in questi ultimi 20 anni, essendo “l’economia reale” continuamente in crisi, una parte crescente del denaro creato è andato ad alimentare le bolle speculative (la bolla Internet, Telecom, dell’immobiliare …)[26]. Infatti, è stato più redditizio ed alla fine meno rischioso speculare in Borsa che investire nella produzione di merci che trovano notevoli difficoltà ad essere vendute. Oggigiorno il denaro che circola in Borsa è cinquanta volte superiore a quello che circola nella produzione[27].

Ma questa fuga in avanti nell’indebitamento non è solo meno efficace, ma soprattutto sfocia inesorabilmente e sistematicamente in una crisi economica devastante. Il capitale non può indefinitamente tirare fuori denaro dal suo cappello. È l’abc del commercio: ogni debito deve un giorno essere rimborsato, pena il rischio per il prestatore di serie difficoltà che vanno fino al fallimento. Torniamo dunque, in qualche modo, al caso di partenza, il capitale ha guadagnato solo del tempo di fronte alla sua crisi storica. Ma peggio! Rinviando gli effetti della sua crisi nel futuro, ha preparato in realtà ogni volta convulsioni economiche ancora più violente. Ed è proprio questo quello che capita oggi al capitalismo!

Lo Stato può salvare l’economia capitalista?

Quando un individuo fallisce, perde tutto ed è gettato per strada. L’impresa chiude i battenti. Ma uno Stato? Uno Stato può fallire? Dopo tutto, non abbiamo mai visto uno Stato “chiudere bottega”. Non esattamente, infatti. Ma essere insolvente, si!

Nel 1982, quattordici paesi africani super indebitati sono stati costretti a dichiararsi ufficialmente insolventi. Negli anni 1990, dei paesi del Sud America e la Russia sono crollati. Recentemente, nel 2001, anche l’Argentina è crollata. In realtà, questi Stati non hanno smesso di esistere, e neanche l’economia nazionale si è fermata. Invece, ogni volta, c’è stato una specie di sisma economico: il valore della moneta nazionale è crollato, i prestatori (in generale altri Stati) hanno perso tutto o parte del loro investimento e, soprattutto, lo Stato ha ridotto drasticamente le sue spese licenziando una buona parte di lavoratori statali e non pagando per un certo tempo quelli che rimanevano in servizio.

Oggi, numerosi paesi sono sull’orlo di un tale baratro: l’Equador, l’Islanda, l’Ucraina, la Serbia, l’Estonia... Ma che ne è delle grandi potenze? Il governatore della California, Arnold Schwarzenegger, ha dichiarato a fine dicembre che il suo Stato si trova in “una condizione di emergenza fiscale”. Il più ricco degli Stati americani, il “Golden State”, si prepara a licenziare una buona parte dei suoi 235.000 impiegati (i rimanenti dovranno prendere due giorni di ferie non pagate ogni mese a partire dal 1 febbraio 2009)! Presentando questo nuovo bilancio, l’ex star di Hollywood ha avvertito che “ciascuno dovrà fare dei sacrifici”. Sta qua un simbolo forte delle difficoltà economiche profonde della prima potenza mondiale. Siamo ancora lontani da una cessazione dei pagamenti da parte dello Stato americano, ma questo esempio mostra chiaramente che i margini di manovra finanziari sono attualmente molto limitati per l’insieme delle grandi potenze. L’indebitamento mondiale sembra arrivare a saturazione (nel 2007 era di 60.000 miliardi di dollari e successivamente si è ancora gonfiato di parecchie migliaia di miliardi); costretta a proseguire per questa strada, la borghesia va dunque a provocare delle scosse economiche devastanti. La FED ha abbassato i suoi tassi di interesse per l’anno 2009 allo 0,25% per la prima volta dalla sua creazione nel 1913! Lo Stato americano presta dunque denaro quasi gratuitamente (e se si tiene in conto l’inflazione ci perde pure). Tutti gli economisti del pianeta richiedono un “nuovo New Deal”, sognando di vedere in Obama il nuovo Roosevelt, capace di rilanciare l’economia, come nel 1933, attraverso un immenso piano di grande lavori pubblici finanziati … a credito[28]. Piani di indebitamento statale tipo New Deal la borghesia ne lancia regolarmente dal 1967, senza un reale successo. Ed il problema sta nel fatto che una tale politica di fuga in avanti può provocare il crollo del dollaro. Oggi, infatti, sono numerosi i paesi a dubitare della capacità degli Stati Uniti di far fronte un giorno ai loro debiti e ad essere tentati di ritirare tutti i loro investimenti. Per esempio la Cina, a fine 2008, ha minacciato, in linguaggio diplomatico, lo Zio Sam di smettere di sostenere l’economia americana attraverso l’acquisto dei suoi Buoni del Tesoro: “Ogni errore sulla gravità della crisi causerebbe delle difficoltà ai mutuatari come ai creditori. L’appetito apparentemente crescente del paese per i buoni del Tesoro americano non implica che essi resteranno un investimento redditizio a lungo termine o che il governo americano continuerà a dipendere dai capitali stranieri”. Ed ecco come, in una frase, la Cina minaccia lo Stato americano di tagliare la pompa ai dollari cinesi che alimenta l’economia statunitense da parecchi anni! Se La Cina mettesse in pratica la sua minaccia[29], il disordine monetario internazionale che ne seguirebbe sarebbe allora apocalittico e le devastazioni sulle condizioni di vita della classe operaia sarebbero gigantesche. Ma non è solo l’Impero di Mezzo che comincia a dubitare: mercoledì 10 dicembre, per la prima volta della sua storia, lo Stato americano ha dovuto penare parecchio per trovare acquirenti per un prestito di 28 miliardi di dollari. E poiché tutte le grandi potenze hanno le casse vuote, conti aperti con debiti interminabili ed una economia in misera salute, lo stesso giorno, la stessa disavventura ha colpito lo Stato tedesco: anche questo, per la prima volta dagli anni 1920, ha avuto le peggiori difficoltà a trovare degli acquirenti per un prestito di 7 miliardi di euro.

Indubbiamente l’indebitamento, che riguardi le famiglie, le imprese o gli Stati, è soltanto un palliativo; non guarisce il capitalismo della malattia di sovrapproduzione; permette tutto al più di fare uscire momentaneamente l’economia da un momento difficile ma prepara sempre delle crisi successive più violente. Tuttavia, la borghesia non può che perseguire questa politica disperata perché non ha altra scelta, come dimostra, un’ennesima volta, la dichiarazione dell’8 novembre 2008 di Angela Merkel alla Conferenza Internazionale di Parigi: “Non esiste nessuna altra possibilità di lottare contro la crisi che accumulare montagne di debiti” o ancora l’ultimo intervento del capo economista del FMI, Olivier Blanchard: “Siamo in presenza di una crisi di un’ampiezza eccezionale la cui principale componente è un crollo della domanda […] È imperativo rilanciare […] la domanda privata, se si vuole evitare che la recessione si trasformi in Grande Depressione”. Come? “attraverso l’aumento delle spese pubbliche”.

Ma, se non attraverso i suoi piani di rilancio, lo Stato può essere comunque IL salvatore nazionalizzando grande parte dell’economia, in particolare le banche ed il settore automobilistico? Ebbene no, ancora cilecca! Innanzitutto, e contrariamente alle menzogne tradizionali della sinistra e dell’estrema sinistra del capitale, le nazionalizzazioni non sono mai state una buona notizia per la classe operaia. All’indomani della Seconda Guerra mondiale, l’importante ondata di nazionalizzazioni aveva per obiettivo di rimettere in piedi l’apparato produttivo distrutto aumentando i ritmi di lavoro. Non bisogna dimenticare le parole di Thorez, Segretario generale del Partito Comunista francese ed allora vice presidente del governo diretto da De Grulle, lanciate alla classe operaia in Francia ed in particolare agli operai delle imprese pubbliche: “Se dei minatori devono morire sul lavoro, le loro donne li sostituiranno”, o “Rimboccatevi le maniche per la ricostruzione nazionale!” o ancora “lo sciopero è l’arma dei trust”. Benvenuti nel mondo meraviglioso delle imprese nazionalizzate! Non c’è qui niente di stupefacente. I comunisti rivoluzionari hanno sempre messo in evidenza, dall’esperienza della Comune di Parigi del 1871, il ruolo visceralmente anti-proletario dello Stato: “Lo stato moderno, qualunque ne sia la forma, è una macchina essenzialmente capitalista: lo Stato dei capitalisti, il capitalista collettivo ideale. Più fa passare nella sua proprietà forze produttive, più diventa in effetti capitalista collettivo, più sfrutta dei cittadini. Gli operai restano dei salariati, dei proletari. Il rapporto capitalista non è soppresso, è spinto al contrario al suo colmo”. (F. Engels en 1878)[30].

La nuova ondata di nazionalizzazioni non porterà dunque niente di buono alla classe operaia. E non permetterà neanche alla borghesia di riprendere una vera crescita duratura. Al contrario! Queste nazionalizzazioni annunciano delle future burrasche economiche ancora più violente. Infatti, nel 1929, le banche americane fallite sono sprofondate insieme ai depositi di gran parte della popolazione americana, spingendo nella miseria milioni di operai. Da allora, per evitare che un tale crollo possa riprodursi, il sistema bancario è stato diviso in due: da un lato le banche di affari che finanziano le imprese e che lavorano sulle operazioni finanziarie di ogni tipo, dall’altro le banche di deposito che ricevono il denaro dei depositanti e che se ne servono relativamente per gli investimenti sicuri. Ora, rese nervose dall’ondata di fallimenti del 2008, queste banche di affari americane non esistono più. Il sistema finanziario americano si è ricomposto come prima del 24 ottobre 1929! Alla prossima burrasca, tutte le banche “scampate” grazie alle nazionalizzazioni parziali o totali, rischiano a loro volta di sparire e questa volta insieme alle magre economie ed ai salari delle famiglie operaie. Oggi, se la borghesia nazionalizza, non è dunque per effettuare un qualsivoglia nuovo piano di rilancio economico ma per evitare l’insolvenza immediata dei colossi della finanza o dell’industria. Si tratta di evitare il peggio, di salvare il salvabile[31].

La montagna di debiti accumulati durante quattro decenni si è trasformata in un vero Everest ed oggi niente può impedire al capitale di precipitare giù precipitosamente. Lo Stato dell’economia è realmente disastroso. Tuttavia, non bisogna credere che il capitalismo affonderà di colpo. La borghesia non lascerà il SUO mondo sparire senza reagire; tenterà disperatamente e con tutti i mezzi di prolungare l’agonia del suo sistema, senza preoccuparsi dei mali inflitti all’umanità. La sua folle fuga in avanti verso un indebitamento sempre più elevato proseguirà e probabilmente ci saranno anche in futuro, qua e là, dei brevi momenti di ritorno alla crescita. Ma ciò che è certo, è che la crisi storica del capitalismo ha cambiato ritmo. Dopo quaranta anni di lenta discesa agli inferi, l’avvenire si preannuncia con dei soprassalti violenti, spasmi economici ricorrenti che spazzano via non solo i paesi del Terzo Mondo ma anche gli Stati Uniti, l’Europa, l’Asia …[32].

Il motto dell'Internazionale comunista del 1919 “Perché l’umanità possa sopravvivere, il capitalismo deve morire!” è più che mai attuale.

Mehdi (10 gennaio 2009)

[1] Rispettivamente: Paul Krugman (ultimo premio Nobel per l’economia), Warren Buffet (investitore americano, soprannominato “l’oracolo di Omaha” tanto l’opinione del miliardario della piccola cittadina americana del Nebraska è rispettata dal mondo finanziario), Jaques Attali (economista e consigliere dei presidenti francesi Mitterrand e Sarkozy) e Laurence Parisot (presidentessa dell'associazione dei padroni francesi).

[2] Libération del 4.08.08.

[3] Le Monde del 22.08.08.

[4] Fonte: www.contreinfo.info.

[5] Les Echos del 05.12.08.

[6] Questo denaro è stato trovato nelle casse del piano Paulson, tuttavia già insufficiente per il settore bancario. La borghesia americana è obbligata a “svestire Paul per vestire Jack”, ciò che rivela anche lì lo stato disastroso delle finanze della prima potenza mondiale.

[7] Les Echos dell’08.01.09.

[8] Secondo il rapporto pubblicato il 9 gennaio dal Dipartimento del Lavoro americano, (Les Echos del 09.01.09).

[9] In Francia, il presidente Nicolas Sarkozy aveva condotto la campagna nel 2007 usando come principale slogan “Lavorare di più per guadagnare di più” (sic!).

[10] Nel 2007, circa tre milioni di famiglie americane sono in condizioni di non poter pagare (in Subprime Mortgage Foreclosures by the Numbers - www.americanprogress.org/issues/economy/news/2007/03/26/2744/subprime-mortgage-foreclosures-by-the-numbers).

[11] Per una volta, siamo d’accordo con Chavez. Bush è effettivamente un suo compagno. Anche se sono contrapposti nella lotta accanita delle loro rispettive nazioni imperialiste, non per questo sono meno compagni nella difesa del capitalismo e dei privilegi della loro classe … la borghesia.

[12] Oggi, Alan Greenspan, l'ex-presidente della FED e capofila di questa economia a credito, è attaccato violentemente da tutti gli economisti e da altri esperti di questa materia. Tutto questo bel mondo ha la memoria molto corta e dimentica rapidamente che solo poco tempo fa lo portava alle stelle, soprannominandolo anche il “guru della finanza”!

[13] Fonte: eco.rue89.com/explicateur/2008/10/09/lendettement-peut-il-financer-leconomie-americaine.

[14] Il Capitale, Libro 1, p.725, La Pléiade.

[15] O, detto diversamente, il capitale variabile.

[16] Il capitale fisso.

[17] A. Kaspi, Franklin Roosevelt, Parigi, Fayard, 1988, p.20.

[18] Queste cifre sono tanto più importanti in quanto la popolazione americana all’epoca non era che di 120 milioni. Fonte: Lester V. Chandler, America’s Greatest Depression 1929-1941, New York, Harper and Row, 1970, p.24 e successive.

[19] Da Frédéric Valloire, in Valori Attuali del 15.02.2008.

[20] Per completezza, questa caduta del debito totale si spiega anche attraverso un meccanismo economico complesso: la creazione monetaria. In effetti, il New Deal non è stato finanziato integralmente dal debito ma anche dalla pura creazione monetaria. Così il 12 maggio 1933, si autorizza il Presidente a fare aumentare i crediti delle banche federali di 3 miliardi di dollari e anche la creazione di biglietti senza contropartita in oro di 3 miliardi di $. Il 22 ottobre dello stesso anno, c’è una svalutazione del 50% dello stesso dollaro rispetto all’oro. Tutto questo spiega la relativa moderazione dei rapporti di indebitamento.

[22] Dal 1950 al 1967, il capitalismo conosce una fase di crescita importante, chiamata “i 30 Gloriosi” o “Epoca d’oro” o “Anni del boom economico”. Lo scopo di questo articolo non è di analizzare le cause di questo tipo di parentesi nel marasma economico del ventesimo secolo. Un dibattito si svolge attualmente nella CCI per comprendere meglio le motivazioni di questo periodo fausto, dibattito che abbiamo cominciato a pubblicare nella nostra stampa (leggere “Dibattito interno alla CCI: Le cause del periodo di prosperità consecutiva alla Seconda Guerra mondiale” in Revue internationale n° 133, 2° trimestre 2008). Incoraggiamo vivamente tutti i nostri lettori a partecipare a questa discussione in occasione delle nostre riunioni (permanenze, riunioni pubbliche), per posta o per mail.

[24] Fonte: eco.rue89.com/explicateur/2008/10/09/lendettement-peut-il-financer-leconomie-americaine.

[25] Nel 1966, un dollaro di indebitamento supplementare produceva 0,80 dollari di produzione di ricchezza in più mentre nel 2007, questo stesso dollaro non genera più di 0,20 dollari di PIL in più.

[26] Gli attivi e l’immobiliare non sono contabilizzati nel PIL.

[27] Così, contrariamente a tutto ciò che ci dicono gli economisti, giornalisti ed altri bugiardi, questa “follia speculativa” è dunque il prodotto della crisi e non l’inverso!

[28] Nel momento in cui la scrittura di quest’articolo sta per finire, Obama ha annunciato il suo piano di rilancio tanto atteso che è, a dire degli stessi economisti, “molto deludente”: vengono sbloccati 775 miliardi per permettere un “regalo fiscale” di 1000 dollari alle famiglie americane (il 95% di queste famiglie sono coinvolte) in modo che si “rimettano a spendere” e a lanciare un programma di grandi lavori nel campo dell’energia, delle infrastrutture e della scuola. Questo piano dovrebbe, promette Obama, creare tre milioni di impieghi “durante i prossimi anni”. Poiché in questo momento l’economia americana distrugge più di 500.000 impieghi al mese, questo nuovo New Deal (anche se funzionasse al meglio delle previsioni, ciò che è poco probabile) è ancora una volta veramente lontano dal cogliere l’obiettivo.

[29] Questa minaccia rivela, da sola, il vicolo cieco e le contraddizioni in cui si trova l’economia mondiale. Infatti, vendere massicciamente i suoi dollari significherebbe per la Cina segare il ramo sul quale è seduta poiché gli Stati Uniti costituiscono il principale sbocco delle sue merci. E’ per tale motivo che finora ha continuato a sostenere in grande parte l’economia americana. Tuttavia, la Cina si rende conto che questo ramo è debole, totalmente tarlato, e non ha nessuna voglia di starvi seduta fino a quando si spezzerà.

[30] Ne “L’Anti-Duhring”, Ed Sociales 1963, p.318.

[31] Così facendo, crea un terreno più propizio allo sviluppo delle lotte. Infatti, diventando il loro padrone ufficiale, gli operai avranno di fronte nella loro lotta direttamente lo Stato. Negli anni 1980, l’ondata importante di privatizzazione delle grandi imprese (con la Thatcher in Inghilterra, per esempio) aveva costituito una difficoltà supplementare per deviare la lotta di classe. Non solo gli operai erano chiamati dai sindacati a battersi per salvare le imprese pubbliche o, detto diversamente, per essere sfruttati da un padrone (lo Stato) piuttosto che da un altro (privato), ma in più essi si trovavano a scontrarsi non più con lo stesso padrone (lo Stato) ma con una serie di padroni privati differenti. Le loro lotte erano spesso sparpagliate e dunque impotenti. In avvenire, al contrario, il terreno sarà più fertile per le lotte degli operai uniti contro lo Stato.

[32] Il terreno economico è particolarmente minato, è dunque difficile sapere quale sarà la prossima bomba che esploderà. Ma nelle pagine delle riviste economiche, un nome ritorna spesso sotto la penna angosciata degli specialisti ed altri esperti in materia: i CDS. Un CDS (credit default swap) è una sorta di assicurazione attraverso la quale una istituzione finanziaria si protegge dal rischio di mancanza di pagamento di un credito pagando un premio. Il totale del mercato dei CDS era stimato a 60.000 miliardi di dollari nel 2008. Ciò significa che una crisi dei CDS sul modello della crisi dei subprimes sarebbe terribilmente devastante. In particolare affonderebbe tutti i fondi pensione americani e dunque le pensioni operaie.

del.icio.us

del.icio.us Digg

Digg meemi

meemi Newskicks

Newskicks OkNotizie

OkNotizie Ping This!

Ping This! Segnalo.com

Segnalo.com Favorite on Technorati

Favorite on Technorati Blinklist

Blinklist Diggita

Diggita Furl

Furl Mister Wong

Mister Wong Mixx

Mixx Newsvine

Newsvine StumbleUpon

StumbleUpon TechNotizie

TechNotizie Viadeo

Viadeo Wikio

Wikio ZicZac

ZicZac Icerocket

Icerocket Yahoo

Yahoo identi.ca

identi.ca Google+

Google+ Reddit

Reddit SlashDot

SlashDot Twitter

Twitter Box

Box Diigo

Diigo Facebook

Facebook Google

Google LinkedIn

LinkedIn MySpace

MySpace